暗号資産(仮想通貨)の取引をした場合の税金を気にしている方は多いです。

- 暗号資産の売買で利益を得たけど、税金はどうなるの?

- 暗号資産で買い物をしたけど、税金はどうなるの?

2017年12月に国税庁の発表資料によると、暗号資産で得た利益は所得税の「雑所得」に分類されます。

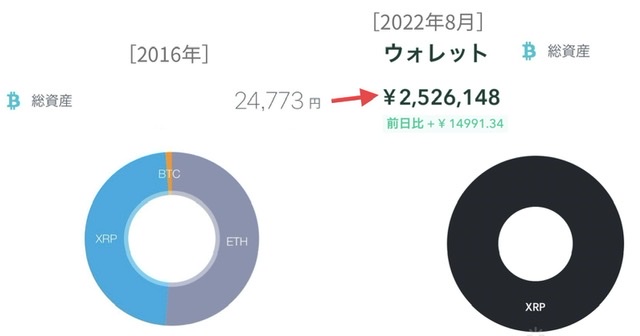

2016年から暗号資産(仮想通貨)に注目し、資金25,000円から2,500,000円(100倍以上)にした私が、暗号資産売買にかかる所得税について、分かりやすく解説します。

初心者オススメ!使いやすさがダントツ1位

暗号資産取引にかかる税金

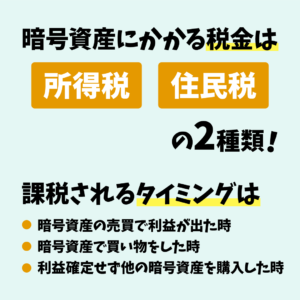

暗号資産で売買をして、利益が出た場合には税金(所得税、住民税)が発生します。

- 所得税とは

- ・国に納める税金

・税の負担者が納める直接税の種類の1つ

・1年間で得た利益に対して課せられる

- 住民税とは

- ・住んでいる都道府県と市区町村に納める税金

・所得に対して、一律10%の税金が発生する

暗号資産の場合の利益は、1月~12月の間に利益確定したトータルの金額から、原資である暗号資産の購入額を差し引いた金額のこと。

- 利益確定した金額(該当する年「1月~12月分」)ー 暗号資産の購入額

暗号資産(仮想通貨)の所得税は「雑所得」に分類

暗号資産には「所得税」が課されます。

所得税は10種類に分けられます。暗号資産取引で得た利益は「雑所得」に分類されます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

暗号資産はこのうちの「雑所得」になります。

- 雑所得とは

- ・納税者のすべての所得の総額にまとめて課税する総合課税

・総合課税は所得(給与所得など)と合わせて税率が決定する

日本では所得が多いほど税率が高くなります。これを累進課税制度と言います。

暗号資産の取引で大きな利益を上げると所得税が予想以上に高くなることもあります。

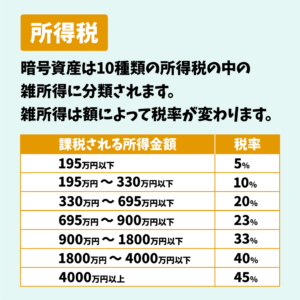

暗号資産にかかる所得税

暗号資産の取引で得た利益は「雑所得」になります。

- 会社員で副業ケース:利益が20万円以下の場合は確定申告の必要なし

- 所得税の税率は、5%から45%の7段階に区分

- 暗号資産取引で得た利益に応じて税率が分かれる

ここでは所得税の税率を簡単に確認します。所得の合計と税率は以下の通りです。

| 所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円~330万円 | 10% |

| 330万円~695万円 | 20% |

| 695万円~900万円 | 23% |

| 900万円~1800万円 | 33% |

| 1800万円~4000万円 | 40% |

| 4000万円を超える場合 | 45% |

- (例)暗号資産の利益合計が100万円の場合、所得税は5万円

- 所得税のほかに住民税も必要(後述)

所得金額が195万円以上になると控除額が発生します。ただし、単純に税率をかけた額ではありません。

専業の場合、事業所得として申告が必要になる場合もあります。

※確定申告の詳細は管轄の税務署や税理士に確認するのが確実です。または国税庁タックスアンサーをご参照ください。

暗号資産(仮想通貨)にかかる住民税

暗号資産の取引で得た利益には住民税も課税されます。

確定申告をしている場合、住民税の申告を行う必要はありません。

- 確定申告をしている場合、住民税の申告は不要

確定申告をしていれば住民税の申告は不要

所得税の確定申告をすると申告内容は税務署から自治体に伝わります。内容をもとに住民税の税額を各自治体で計算します。

つまり、確定申告をすれば住民税の申告もしたことになります。別途、自治体の窓口で住民税の申告をする必要はありません。

暗号資産の売買などで税金が発生するケース

3つの課税されるケースを解説します。

- 課税されるケース①:暗号資産の売買で利益を得た場合

- 課税されるケース②:暗号資産で買い物をした場合

- 課税されるケース③:利益確定せずに他の暗号資産を購入した場合

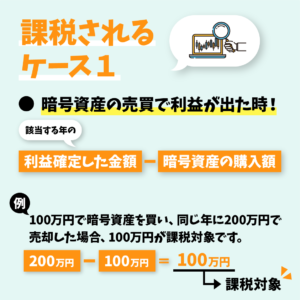

課税されるケース①:暗号資産の売買で利益を得た場合

1つ目のケースは、暗号資産を売買して利益が出たケースです。

- 100万円で暗号資産を購入。同年12月に200万円で売却した場合

- 200万円-100万円=100万円(利益)

100万円が利益となります。課税対象額は100万円です。

課税されるケース②:暗号資産で買い物をした場合

暗号資産で買い物をした場合、税金が発生します。利益がでたときだけ確定申告が必要と思っている人は注意が必要です。

ビットコイン(BTC)で買い物ができる店が増えています。

暗号資産(仮想通貨)を使って決済できる店は少ないですが、ヨドバシカメラなど有名な店舗でも利用されています。ただし、なかなか決済化の普及が進んでいないのも事実です。

- 計算方法:暗号資産で買い物した場合

- (例)1BTCを10万円で購入、20万円に上った時点で買い物した場合

・ビットコイン決済に対応している店で20万円分の買い物をしたと想定します

・上記の場合、差額の10万円が課税対象となります

課税されるケース③:利益確定せずに他の暗号資産を購入した場合

利益確定せずに他の暗号資産を購入した場合、課税対象となります。

- 計算方法:利益確定せずに他の暗号資産を購入した場合

- (例)1BTCを15万円で購入、20万円に上った時点でイーサリアム(ETH)を購入した場合

・上記の場合、差額の5万円が課税対象となります

暗号資産を持っているだけでは非課税

ここまで課税されるケースを解説しましたが、暗号資産を持っているだけでは非課税です。

確定申告が必要となるのは日本の暗号資産(仮想通貨)取引所だけでなく、海外の取引所で利益確定する場合も同様です。

暗号資産(仮想通貨)取引で年間収支が赤字だった場合

税金制度には、年間収益が赤字になると他の収益と相殺できる「損益通算」制度があります。しかし、雑所得の暗号資産の場合、「損益通算」が認められていません

- 暗号資産の取引で赤字、株式取引で黒字の場合、利益の相殺はできません

- ただし、複数の暗号資産を運用している場合、暗号資産同士の損益を相殺は可能です

- (例)ビットコインの利益10万円、同年のイーサリアムの損失15万円は相殺できます

来年に繰り越せない暗号資産の赤字

年間収益が赤字になると翌年以降、3年間損失を繰り越すことのできる「繰越控除」制度があります。

翌年に収益が出た場合、損失を繰り越すことで確定申告の際に赤字と相殺できます。

しかし、雑所得の暗号資産には繰越控除は適用されません。損益(マイナス)が出ても翌年に繰り越して利益と相殺できないため注意が必要です。

暗号資産取引の所得を確定申告する流れ

暗号資産取引の確定申告する流れを見ていきます。

暗号資産の取引でその年の1月1日から12月31日までの1年間に20万円以上の利益がある場合は、翌年の2月16日から3月15日の間に現住所を管轄する税務署で確定申告の手続きを行います。

確定申告に必要な書類

確定申告に必要な書類は税務署に用意してある「確定申告書A」を使用します。これに必要事項を記入しましょう。必要な書類は次の通りです。

- 勤務先から発行される源泉徴収票(コピー不可)

- マイナンバーカード

- 暗号資産(仮想通貨)の取引明細

マイナンバーカードも準備

確定申告の際には、マイナンバーカードも持参しましょう。マイナンバーカードはあらかじめ、現住所のある自治体の市町村の窓口で手続きをしておくとスムーズです。

暗号資産の取引明細

暗号資産取引に関する利益の計算根拠として、取引明細書も準備しておくと安心です。確定申告に取引明細書の提出は必要ありませんが、後日税務署から指摘があった場合の提出書類となります。

Coincheckには取引明細書のダウンロードサービスがありますので、上手に活用しましょう。

国税庁の確定申告書等作成コーナーやe-Taxを活用

確定申告の書類は手書きも可能ですが、国税庁の確定申告書等作成コーナーの活用がおすすめです。

指定箇所に数字を入力すると、自動的に所得の合計額や納税額を計算してくれるサービスです。入力ミスを減らしたり、間違った場合の修正も簡単です。

※確定申告等の詳細は管轄の税務署や税理士等に確認することが大切です。また国税庁タックスアンサーも参考にしてください。

暗号資産(仮想通貨)にかかる税金は?利用者を守る法制度

暗号資産(仮想通貨)の利用者を保護するため、2020年5月1日に「資金決済法」「金融商品取引法」「金融商品販売法」が改正されました。

暗号資産の事業者に対しては、暗号資産の信託義務と流出リスクへの対応などが義務化され、投資者が安心して利用できるようなルール整備を目的とした法律です。

暗号資産(仮想通貨)の確定申告は必要?

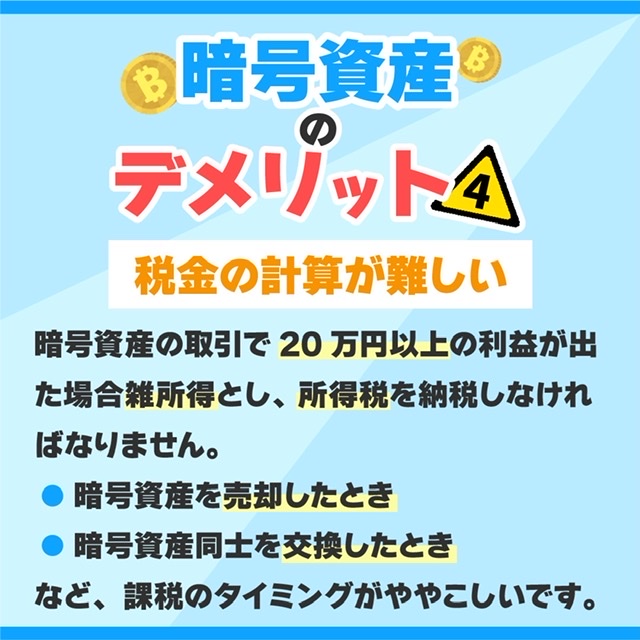

給料以外の所得がなく、今までに確定申告を行ったことがないという方であっても、暗号資産の取引で20万円を超える利益が出た場合は、確定申告が必要になる可能性があります。

- 確定申告とは

- ・1年間(1月1日から12月31日まで)に得た所得金額に応じて、税金の過不足を清算する手続き

・マイナスのイメージがある方も多いですが、還付を受けるための重要な手続き

基本的に、投資で得た利益は確定申告によって生じた収入分の所得税を納付する必要があります。

- 利益が所得とみられるタイミングとは

- 手持ちの暗号資産を手放したタイミングである点に注意しましょう。

(例)暗号資産を売却したとき、暗号資産で支払いをしたとき、暗号資産同士を交換したとき

確定申告しなかった場合はどうなる?

暗号資産で利益が出ていると、確定申告で税金を納めることに拒否感を覚える方もいるのではないでしょうか。確定申告をしなかった場合はどうなるのでしょうか。

- 各都道府県にある税務署で各個人の取引記録を把握できる

- 確定申告をしなかったからといって、いきなり逮捕されるわけではない?

基本的に、個人・法人を問わず収入の有無は各都道府県にある税務署で把握しています。税務署は、暗号資産の取引所に税務調査目的で各々の取引記録を閲覧できます。

「あまり稼いでないし大丈夫だろう」と思ってしまう方も多いのですが、国税庁では無申告の把握のため、定期的に重点調査を行っています。

無申告は「脱税」という犯罪に直結する行為であり、簡単に見過せるものではないからです。とはいえ、無申告でいきなり逮捕されるわけではありません。

確定申告をうっかり忘れていた場合は、修正申告によって税金を納付できます。このときには無申告加算税・延滞税といった追徴課税が課されるため、本来よりも多くの税金を納付することになります。

暗号資産(仮想通貨)に課税される所得税とは?

暗号資産には「所得税」が課されます。所得税は10種類に分けられますが、暗号資産取引で得た利益は「雑所得」という項目に区分されます。

所得税の税率は、5%から45%の7段階に区分されています。暗号資産取引で得た利益に応じて税率が分かれます。

みなさんの中には暗号資産取引で得た収入は半分ほど税金で持っていかれると思っている方も多いかもしれませんが、決してそういうことではありません。4,000万円以上の利益を得ている方は45%の税金がかかるというものです。

| 所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円~330万円 | 10% |

| 330万円~695万円 | 20% |

| 695万円~900万円 | 23% |

| 900万円~1800万円 | 33% |

| 1800万円~4000万円 | 40% |

| 4000万円を超える場合 | 45% |

暗号資産(仮想通貨)の所得が20万円以上ある場合

暗号資産は「雑所得」に分類され、所得が20万円を超えると確定申告が必要になるケースもあります。

所得の計算については、国税庁から共有されている「暗号資産(仮想通貨)の計算書」を使ってきちん

税金のことで困ったら専門家に相談しよう

日本は世界に先駆けて、暗号資産の法律上の取扱を定めています。しかし、暗号資産の税金については難しい部分が多いです。

専門家の税理士に確定申告の相談をすると費用が発生します。ただ、税務知識がないまま申告し、過少申告などが見つかると過少申告税と、数年分の延滞税が発生します。

税金で困ったり悩むことがあれば、自己判断しないことが大切です。暗号資産取引に詳しい税理士などの専門家に相談するのが良いでしょう。

まとめ

暗号資産(仮想通貨)取引で発生する税金について解説しました。

暗号資産で利益が発生したけど、どうしたらいいの、不安、という方は、税理士などの専門家に相談するのが一番です。

税金のことを知っておくことは大切です。

初心者オススメ!使いやすさがダントツ1位

当ブログでは、投資や暗号資産(仮想通貨)などの役立つ情報ををわかりやすく解説しています。

他の記事もあわせてご覧いただけたら嬉しいです!

コメント